とあるヘッジファンド運用会社の代表とお会いしました。個人投資家向けにヘッジファンドの販売を進めていくのに、資産デザイン研究所とコラボレーションしたいという申し出です。

ヘッジファンドとは、市場全体の相場環境に関係なく、絶対リターンを目指す投資商品です。株式や債券は伝統的投資と呼ばれ、価格の下落局面ではプラスのリターンを得ることが困難ですが、ヘッジファンドは、売りと買いを組み合わせたり、ヘッジを掛けることで収益の向上を実現すると言われています。

最近の日経新聞に、ヘッジファンド業界が個人投資家をターゲットにした運用商品を投入しているとの記事が掲載されていました。最低投資金額を引き下げたり、手数料を抑えたりする動きです。

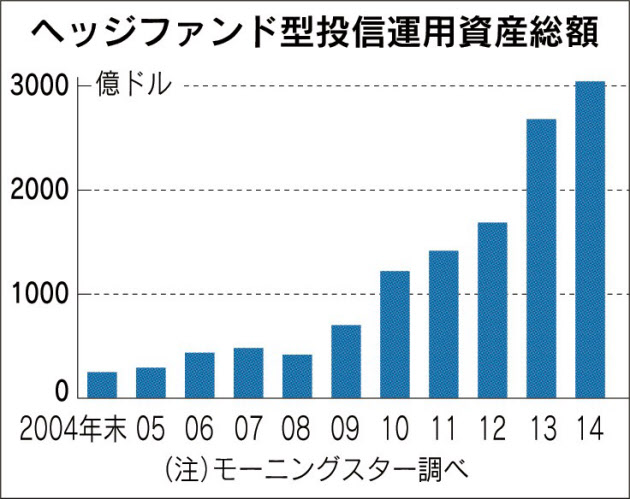

実際、ヘッジファンド型の公募投資信託は増加しています(写真)。投資信託評価会社のモーニングスターによれば、ヘッジファンド型投信の運用資産は、2014年末時点で3,042億ドルとなり、過去5年間で4.3倍に拡大しているそうです。

しかし、個人投資家とは対照的に、機関投資家のヘッジファンドに対する見方は厳しいようです。例えば、アメリカ最大の年金基金であるカリフォルニア州公務員退職年金基金(カルパース)は運用資金をヘッジファンドへの投資から撤退させると、昨年発表しました。他の年金基金もカルパースの方針に追従するところが増えています。

ヘッジファンド業界が個人をターゲットにし始めたのは、機関投資家に相手にされなくなってきたからというのは、穿った見方でしょうか。

日本で販売されている公募投信型のヘッジファンド(外国籍)のコストをチェックしてみました。販売手数料が最大3%(1000万円未満まで、税別)、マネジメントコストが1.75%(税別)、さらに組み入れているそれぞれのヘッジファンドのマネジメントフィーが1.655~3.15%。しかも、ヘッジファンドには20%の成功報酬が付いています。

購入時に3%、年間の運用コストは、3.5%~5%近くという高コストです。果たして「絶対リターン」は実現するのでしょうか?

金融市場は効率性が高く、アクティブファンドやヘッジファンドのような「市場の歪み」から収益を実現するのは、不動産のような実物資産に比べはるかに難しいと思っています。高いフィーを正当化できるだけの、超過リターンをどうやって安定的に確保できるのか。残念ながら、私には理解することができませんでした。

ビジネスを拡大することができる、魅力的なオファーでしたが、「自分が投資したいものを、投資家にご紹介する」というポリシーから、コラボレーションのお話は今回はお断りすることにしました。

※毎週金曜日に配信している「資産デザイン研究所メール」。資産を守り増やすためのヒントから、具体的な投資のアイディア、そしてグルメな情報まで、無料でお届けします。