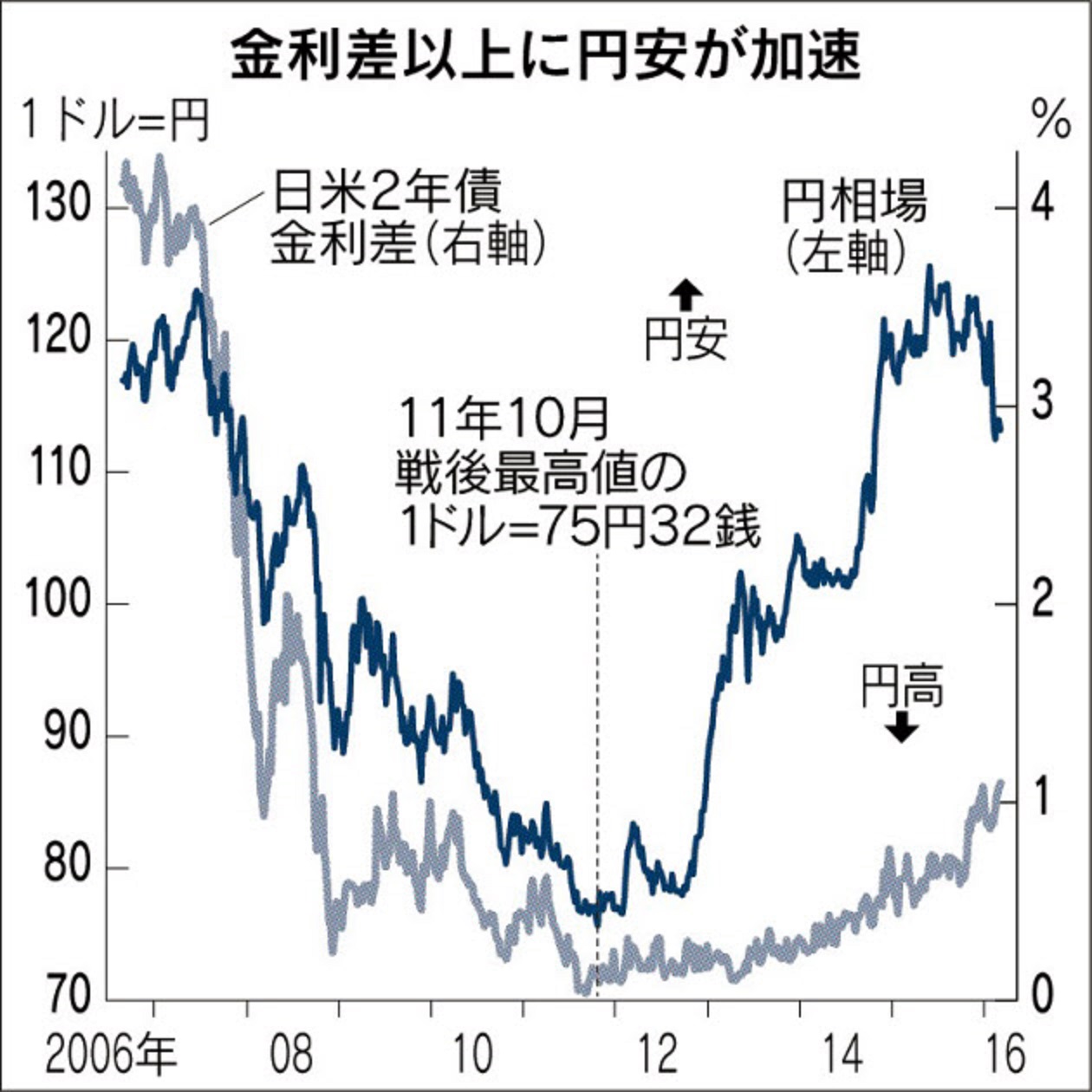

本日の日経新聞朝刊では、日米金利差と為替レートのチャート(図)を使いながら「円安基調 変化の兆し」というタイトルで分析記事を掲載しています。

東日本大震災発生から半年後の2011年10月にドル円は75円台と円の史上最高値を付けました。しかしその後の2012年12月に安倍政権が誕生し、「アベノミクス」によって円安方向に相場は転換します。そして2015年6月の1ドル=125円86銭をピークに、今年に入ると急激に円高に振れて、一時1ドル=110円台まで上昇しました。

これを金利差で説明しようとすると、金利差以上の円安が進み、今年に入ってからその行き過ぎた円安が是正されているように見えます。

為替相場は複数の要因が複雑に絡み合って決まるもので、1つの物差しだけで結論付けるのは単純化しすぎです。もちろん金利差は為替レートに大きな影響を与えますが、それ以外にもそれぞれの国のインフレ率や期待インフレ率なども関係します。世界的にインフレ率は沈静化する方向ですが、日本国内も原油価格の下落の影響もあり、日銀が目標とする2%のインフレ率は実現していません。日本国内のインフレ期待が低下したことも円安にブレーキをかけていると思います。

さらに、お金の流れを見る上では経常収支も重要です。日本の経常黒字は2014年まで縮小が続いていましたが、こちらも原油価格の下落で大きく改善し、2015年は震災前と変わらない経常黒字となっています。

つまり、金利差、インフレ率、期待インフレ率、経常収支というどの要因からも強い円安を想定させる材料が見えないのが現状です。

しかし、これから円高になるのかと言えば、そう決めつけるのも危険です。日銀のマイナス金利は今後さらに拡大する可能性が高いですし、アメリカの景気回復が鮮明になってくれば、再びFRBの利上げ期待が高まります。金利差が広がれば円安要因です。

また、原油価格についても一方向の下落から底打ちを示唆するような動きも出てきています。原油価格の上昇はインフレ率や経常収支にも影響を与え、円安要因になる可能性があります。

このように考えていくと、今後の為替相場をピタリを当てようとするのは無謀な試みであることがわかります。

為替レートが円高・円安いずれに振れても資産が大きく動かないようにバランス良く円貨と外貨を保有するのが、長期で資産を守り増やすための堅実な戦略です。例えこれから円高が進む可能性が高いといっても、それは絶対ではありません。

「赤か黒か」というようなギャンブルをするのではなく、天気予報の降水確率のように、自分の確信度に応じて資産配分を調整していくロジカルなアセットアロケーションをこれからも続けていくべきなのです。

外貨投資の方法についてはこちらのセミナーでも、外資系銀行の元為替ディーラーが基本的な考え方をお話いたします。

※毎週金曜日に配信している「資産デザイン研究所メール」。資産を守り増やすためのヒントから、具体的な投資のアイディア、そしてグルメな情報まで、メールアドレスを登録するだけで無料でお届けします。

※内藤忍、及び株式会社資産デザイン研究所をはじめとする関連会社は、資産配分などの投資アドバイスは行いますが、金融商品の個別銘柄の勧誘・推奨などの投資助言行為は一切行っておりません。