昨年から自分で会社を立ち上げて仕事をするようになって気が付いたことの1つは、銀行からお金を借りにくくなったことでした。一般の企業に勤務しているのと、自分で仕事をしているのでは、銀行の信用度が異なるのです。

気が付かない人が多いのですが、大手企業や役所に勤務している人には、勤務先の看板から得られる「お金を借りる力」があります。 しかし、そんなビジネスパーソンの多くは、せっかくの「お金を借りる力」を消費に使っています。住宅ローンを組んでマイホームを購入したり、自動車ローンを組んでマイカーを手に入れたりという具合です。 一方で、この「お金を借りる力」を投資に使っている人もいるのです。

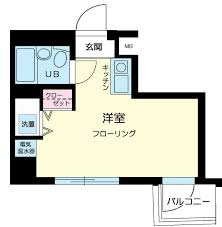

私の知っている30代の男性は、大学卒業後コツコツと貯金をし、300万円の資金を元手に、ワンルームマンション投資を始めました。家を買うことも、車を買うこともせず、購入したマンションからの賃料収入もローンの返済に回し、余裕が出来ると二戸目、三戸目というように、投資金額を大きくしていっているのです。 初期の頃に購入した物件のローン残高が無くなれば、その物件からの賃料をすべて新しく購入した物件のローン返済に回すことができます。

このようにして、資産を着々と積み上げている若い世代も存在するのです。 投資用のローンを組むと、それを早く返済しようというインセンティブが生まれます。無駄な出費をするよりもローンの残高を少しでも減らそうと思うようです。

ローン金利2%で借りて購入したとすれば、ローン返済は金利2%の預金をするのと同じ効果があります。自分で貯金をしようと思って出来ない人でも、このような状況になれば、資産形成に気合が入ります。 ローンを組んで手に入れるマイホームやマイカーは、将来の自分の収入を先に使ってしまうのと同じです。

「アリとキリギリス」で言えばキリギリスの生活パターンです。 一方で、投資用の不動産は、現状の自分の収入を将来の資産のために積み上げているのと同じです。こちらはキリギリスではなく、アリの生活ということができます。

どちらが幸せな人生なのかはその人の価値観だと思いますが、ローンを投資に使うことをまったく考えもせず、当然のように「キリギリス」を選択してしまう人が多いのが気になります。 2つの選択肢を比較して、納得のいくチョイスをするのが悔いの無い人生に大切なことではないでしょうか。

人間には、様々なリソース(資源)があります。金融資産であったり、特別な能力であったり、人脈であったり・・・。お金を借りる力もその人が持っているリソースの1つです。 お金を借りる力が圧倒的に強い大手企業社員や公務員の人たちが、何の疑問もなくせっかく持っている自分のお金を借りる力を「投資」ではなく「消費」に使ってしまっているのは、勿体ない気がします。

冒頭で紹介した30代の男性とは、資産デザイン研究所メールでも、何度か登場している、日本財託(投資用マンションの大手販売会社)で、私の担当をしているA氏です。自社の物件を自ら投資し、着実に資産形成している手法は、特に20代から40代の資産形成期の人にとって非常に参考になると思います。

営業マンですが、強引なセールスなどは一切行いません。興味のある方にはご紹介いたしますので、こちらのフォームからお問い合わせください。既に60名近い方からお問い合わせ頂き、ご紹介しましたが、目からウロコの視点が得られるようです。