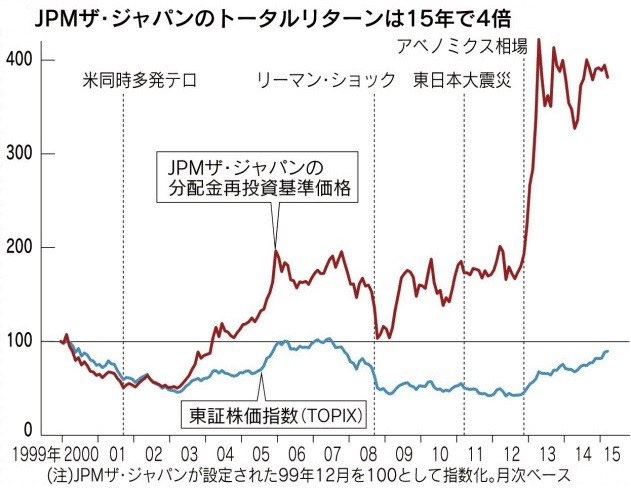

4月22日の日本経済新聞に「スゴ腕投信」を見つけ出すための方法という記事が掲載されていました。その中で紹介されていたのが、JPMザ・ジャパンというファンドの過去の運用パフォーマンスです(図)。

記事の中では、運用年数10年以上で、トータルリターンがベンチマークや類似商品を大きく上回るファンドを「スゴ腕投信」と定義しています。同ファンドの、2015年3月までの10年間のトータルリターンは年率12.2%。日本株のベンチマークであるTOPIXを大きく上回り、類似商品の平均も4ポイント強上回っているそうです。

上げにも下げにも強いのが特徴です。上昇相場では、例えばアベノミクス相場が始まった2012年11月から1年間の上昇は約2倍とTOPIXの1.6倍を大きく上回りました。逆に下落局面でも強みを発揮します。リーマン・ショック直前の2008年8月から10月に33%下げたものの、2009年6月にはリーマンショック前の水準を回復。1年後の2009年8月は1年前の14%高まで上昇しました。その間のTOPIXは2009年2月まで4割下落し、1年後は23%安です。

記事の説明の通りグラフを見れば、長期で極めて好調な運用成績であることがわかります。

しかし、これは日本国内にある数千本のファンドの中で限られた例外ファンドと言えます。国内株式に投資するファンドだけで947本ありますが、その中からこのようなファンドを見つけだすのは、株式の銘柄選択と同じくらい難しい作業です。

なぜなら、日本株のアクティブ型ファンドの中で、平均を上回ることができるのは、約半数に過ぎないからです。しかも、短期的に好調な運用成績を残したとしても、それが継続できるJPMザ・ジャパンのようなファンドはさらに少ないのです。

後から「スゴ腕投信」だと分かるファンドがあったとしても、それを事前に予想する方法はありません。10年間の運用実績から、セレクトしたこのようなファンドに投資をしたとして、果たして10年後にも同じような結果が期待できるのか?

その結果は誰にもわからないのです。

JPMザ・ジャパンのパフォーマンスは確かに刺激的です。しかし、「スゴ腕投信」と「インデックスファンド」投資するならどっち?と聞かれれば、スゴ腕ファンドを探すことに手間と時間をかけるより、低コストで市場平均を着実に狙うことができるインデックスファンドを使った方が良いというのが、私の意見です。

※毎週金曜日に配信している「資産デザイン研究所メール」。資産を守り増やすためのヒントから、具体的な投資のアイディア、そしてグルメな情報まで、無料でお届けします。本日夕方配信いたします。