昨日の金融マーケットのビッグニュースは日銀が、従来の量的・質的金融緩和に加え、マイナス金利という新しい金融緩和のツールを導入したことです。

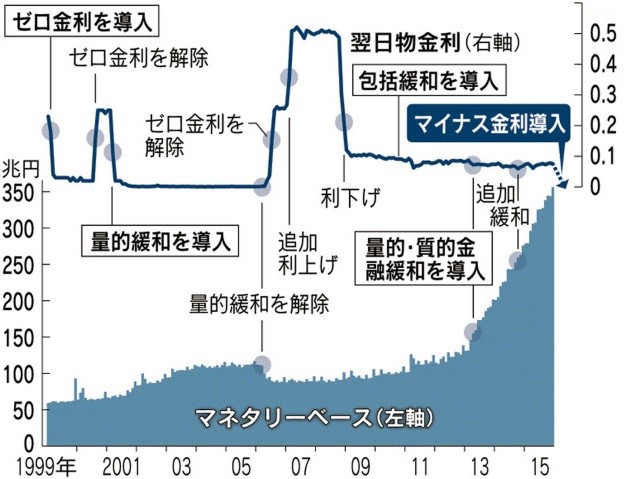

今朝の日本経済新聞には今までの4人の日銀総裁が打ち出してきた金融政策の軌跡がグラフでまとめられています(図は同紙から引用)。今回、具体的にどのような政策が導入されたかは、専門家の解説に任せましょう。個人投資家が知っておくべきことは、細かい政策内容の解説ではなく、それによって自分自身の資産運用にどのような影響が出るかです。

マイナス金利の導入で円安、株高は進みましたが、金融機関の株価は下落しました。利ざやで稼ぐ銀行の収益性が悪化するという懸念が出てきたからです。マイナス金利には副作用があるという指摘の中で、導入を強行したのは、デフレ脱却を最優先したいという日銀の強い意向があるからだと言えます。

量的・質的緩和によって長期金利を低下させるだけではなく、短期金利についてもマイナス金利にすることで、日本円でインカムゲインを狙う金融商品は利回り低下で投資魅力が更に低下することになります。

短期債券で運用する投資信託の中には、低金利で運用コストをまかなうことができなくなり、新規募集を停止したり、ファンドを償還させる動きが出てくることが予想されます。

銀行預金も金利が更に下がり、貸金庫にお金を置いているのとほとんど同じ状態になってしまうということです。

一方で、借入金利の低下によって不動産にはプラスの影響が期待できます。住宅ローンの金利が更に下がれば、金利の支払いが小さくなり、返済力が高まりますから、借入金額を増やすことができます。投資用の不動産も借入金利が低下すれば、返済余力が高まって、よりリスクを取ろうという人が増えてくる可能性があります。

金利が下がるということは、単純に考えれば、金利を払う人が得をして、受け取る人が損をすることになります。マイナス金利で得をするのはお金を借りている人、損をするのは金利を受け取っている預金者です。

株価や為替に対する影響は金利だけではなく、実体経済や企業経営などによって決まってきますから、今回の決定は円安・株高の方向性はもたらすとしても、本格的な相場の変動要因になるかどうかはわかりません。

しかし、日銀が2%のインフレという物価目標に向け、必要なことは何でもやると示した意義は大きいと言えます。企業や人々のデフレ心理の転換が着実に進むまでこの方針が変わらないとすれば、インフレを前提とし、資産だけではなく負債も積極的に活用したポートフォリオの構築こそ、最適な資産運用だと再認識しました。

※毎週金曜日に配信している「資産デザイン研究所メール」。資産を守り増やすためのヒントから、具体的な投資のアイディア、そしてグルメな情報まで、無料でお届けします。

※内藤忍、株式会社資産デザイン研究所をはじめとする関連会社は、資産配分などの投資アドバイスは行いますが、金融商品の勧誘・推奨などの投資助言行為は一切行っておりません。