2月14日から日本経済新聞電子版のマネーとライフが統合され、NIKKEI STYLEとなりました。その中に長期投資の運用成果に関する興味深いの検証記事がありました。

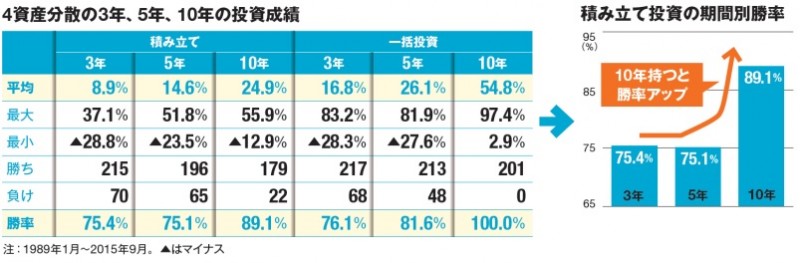

検証したデータは国内外の株式と債券(海外は先進国)にインデックスで25%ずつ投資した場合で、期間は1989年1月から2015年9月までです。この間から異なる10年間の運用期間を201区間取り出して、積み立て投資と一括投資を計算しています。

積み立て投資であれば毎月1万円ずつ10年間で計120万円投資したことになり、一括投資なら最初に120万円投資し、それが10年間でどれぐらい増えたかを計算していることになります。

ちなみに使っているインデックスデータは、日本株はTOPIX(配当込み)、外国株はMSCIコクサイ(ドルベース、グロス)を円換算、日本債券は日興BPI総合、外国債券はシティグループ世界国債インデックス(除く日本)です。

投資期間を3年間(全285区間)、5年間(全261区間)、10年間(201区間)で比較すると、積立の場合、損益がプラスになった区間の割合を示す「勝率」が3年間、5年間の場合は75%程度だが、10年になると約90%までアップしています。さらに一括投資になると、10年間投資をすれば、勝率100%。つまり、1989年1月から2005年10月までのどの時期から投資を始めても、4資産に分散してそのまま放置しておけば、リターンが必ずプラスになったということです。リーマンショックの直前からはじめてもプラスになっています。

長期分散投資の効果を実感できる結果ですが、このデータで注意しなければならないことが2つあります。

1つはコストです。検証したデータはインデックスの数値ですから、実際に投資信託やETFで運用する場合のコストは含まれていません。年間の信託報酬が1%なら、10年間でざっと10%のコストがかかりますから、リターンはその分低下し勝率は悪くなります。

2つ目は積立の投資計算の方法です。上記の例では積立の場合は「毎月リバランス」という方法で検証しています。リバランスとは、相場変動によってズレてしまった資産配分の比率を元の比率に戻すことですが、毎月やってしまうと上がった資産を1か月で売却してしまい、リターンが低くなってしまう可能性があります。例えば、リバランスを1年で計算すれば、結果は改善されることが予想されます。

いずれにしても、金融資産を使った資産運用はコストを下げて、長期で行うことの重要性が再確認されたと言えます。過去のデータは将来を保証するものではありません。しかし、このデータから個人投資家が今やるべきことが見えてくるのではないでしょうか?

※毎週金曜日に配信している「資産デザイン研究所メール」。資産を守り増やすためのヒントから、具体的な投資のアイディア、そしてグルメな情報まで、無料でお届けします。

※内藤忍、株式会社資産デザイン研究所をはじめとする関連会社は、資産配分などの投資アドバイスは行いますが、金融商品の勧誘・推奨などの投資助言行為は一切行っておりません。