投資信託の過去の運用成績を評価するのに使うべき指標の1つが、シャープレシオです。これは、リスク(変動率)に対するリターン(運用成績)比率を計算することで、リスクに対してどれだけ効率的イリターンを実現できるかを比較する指標です。数字が大きい方がリスクが小さく、リターンが大きい「良いファンド」と言えます。

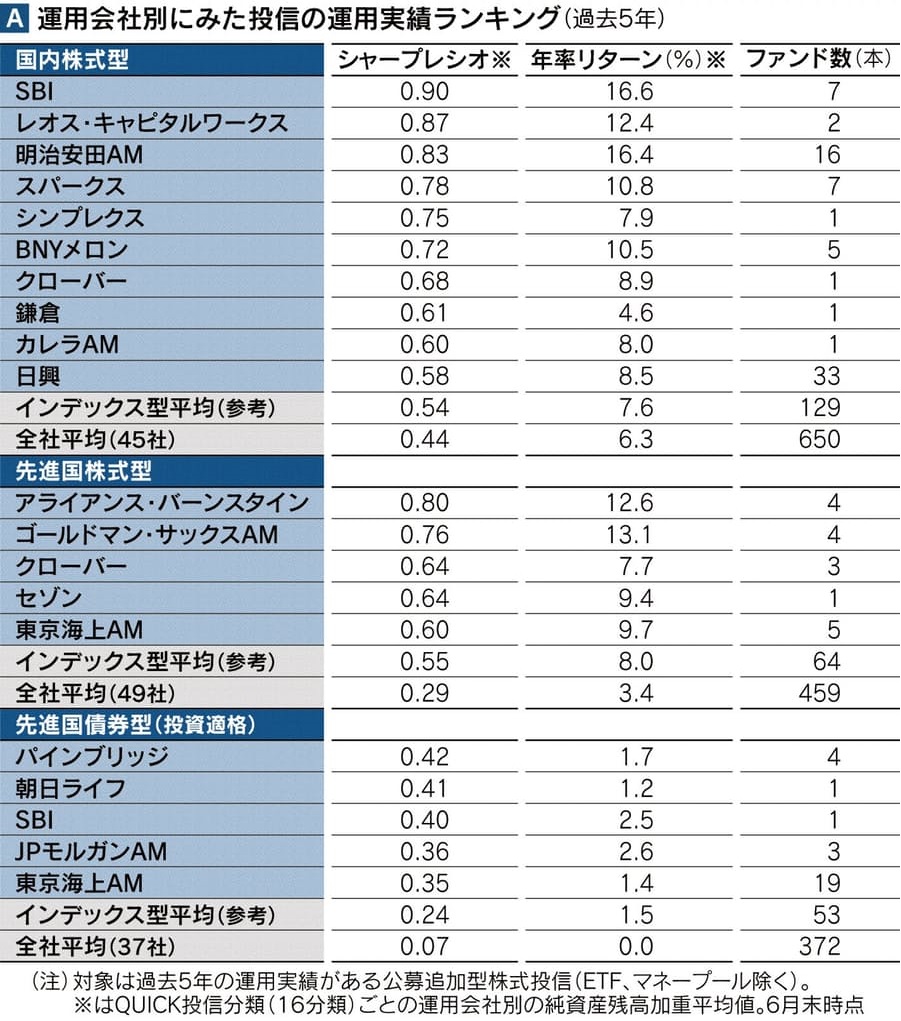

表は、日本経済新聞電子版に掲載されていた国内の投資信託の過去5年のシャープレシオの比較です。投資対象別に各運用会社のシャープレシオの平均が掲載されています。このデータを見ると、個人投資家がどのような運用をすべきかが見えてきます。

例えば、国内株式型のファンドは、全部で45社650本もあります。その中でインデックスファンドを上回る成績を上げている運用会社は10社しかなく、そのファンド数は合計で74本しかありません。

先進国株式型になると、全ファンド49社459本のファンドのうち、運用会社平均でインデックスを上回っているのは、5社で17本だけです。日本株よりも更にアクティブ運用の難しさが浮かび上がってきます。

では、この上位にいる運用会社のファンドで投資すれば良いかというと、そうはいきません。このデータは過去の運用成果に過ぎず、将来を保証するものではないからです。上位にいる運用会社も、これから5年後に同じ運用成果を上げられているとは限りません。この中でどの運用会社が引き続き良いパフォーマンスを維持するかは、5年後にならないとわからないのです。

このように、運用会社やファンドを選択して、インデックスよりも高い運用成果を実現するのは、株式の銘柄選択よりも更にハードルが高いと思います。

運用会社や運用担当者の情報が充分ではなく、過去のデータだけしか判断材料が無いからです。しかも、どの投資対象を見ても、インデックスを上回るファンドは10%から20%程度。ほとんどのアクティブファンドは、インデックスに勝てないのです。

その上、アクティブファンドの信託報酬(年間にかかるコスト)はインデックスファンドより遥かに高くなっています。信託報酬が年間で1%高いファンドを購入すると、そのファンドがインデックスより1%高い運用成績を実現できたとしても、その超過収益はコストに消えてしまいます。

色々書きましたが、結論はシンプルです。

金融資産を使った資産運用は「長期・分散・インデックス・低コスト・積立」の基本を守るだけ。アクティブファンドの選択に時間をかけるより、低コストのインデックスファンドを積立で購入するのがベストです。

■ 毎週金曜日夕方に配信している無料のメールマガジン「資産デザイン研究所メール」。メールアドレスとお名前を登録するだけで、お金の不安を解消するための具体的な方法をご紹介します。

■ 「初めての人のための99%成功する不動産投資」、シリーズ累計24万部を超えた「初めての人のための資産運用ガイド」など、今までに出版された書籍の一覧はこちらから。

※内藤忍、及び株式会社資産デザイン研究所、株式会社資産デザイン・ソリューションズは、国内外の不動産、実物資産のご紹介、資産配分などの投資アドバイスは行いますが、金融商品の個別銘柄の勧誘・推奨などの投資助言行為は一切行っておりません。また、投資の最終判断はご自身の責任でお願いいたします。