■【購読者5万人!】毎週金曜日17時に配信している無料のメールマガジン「資産デザイン研究所メール」。メールアドレスとお名前を登録するだけで、お金の不安を解消するための具体的な方法をご紹介します。

———-

インフレが世界経済の重要なテーマになってきました。アメリカは0.5%の利上げを行い、インフレ抑制に金融政策の重点を置き始めましたが、日本は金融緩和の継続という対照的な政策になっています。なぜなのでしょうか?

インフレが顕在化することによってメリットを得るためには、インフレに強い資産を保有していること、そしてお金を借りていることが必要です。

日本政府の債務残高は1000兆円を超えており、財政赤字の拡大が続く中、正攻法では最早返済できません。インフレによって実質的な負担を小さくすることが、残された唯一の返済方法です。つまり、政府にとっては、インフレは財政赤字対策として望ましい経済状態なのです。

また、インフレ抑制のために利上げをすることは、市場金利の上昇をもたらし、政府にも日銀にもデメリットがあります。

政府は市場金利が上昇すれば今後発行する国債の金利も上昇し、資金調達コストが高まります。満期が到来した国債は借り換えを行うことになりますから、そのコストも上昇します。1000兆円で金利が1%上昇するだけで年間10兆円の金利負担増になります。税収が年間60兆円足らずの状態で、金利の上昇はできるだけ避けたいというのが本音です。

日銀も市場金利の上昇は保有している国債の評価損につながります。バランスシートの劣化は、中央銀行の信認の低下になりますから、利上げどころか金利上昇は抑えこむ必要があるのです。

このように、政府・日銀の金融引締めに対するデメリットがあることが、日本の金融緩和政策が続いている理由の1つです。

そして、もう1つの目的が、シニア富裕層への実質課税ではないかと思います。

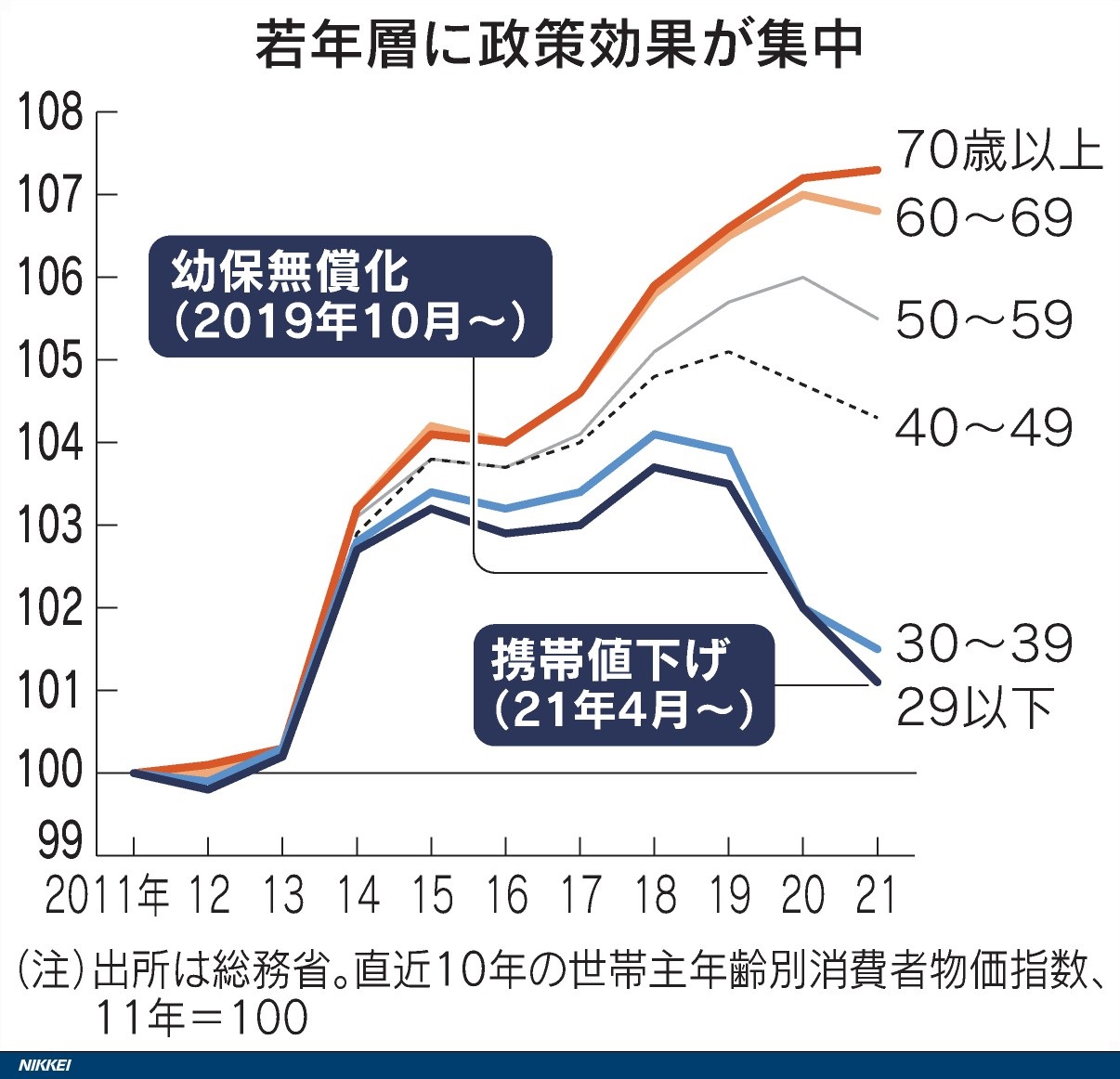

図表は日本経済新聞電子版からの引用ですが、消費者物価の10年間の上昇率を世帯主の年齢別に比較したものです。世帯主の年齢が70歳以上では7.3%となり、29歳以下の1.1%を大きく上回るという結果になりました。

若年層は幼児教育の無償化や携帯電話料金の引き下げなどの恩恵が大きいのに対し、シニア層は食品や電気代などの比率が高く、インフレの影響を大きく受ける結果になっています。

世帯主の年齢が60歳以上の世帯が保有する金融資産は、家計金融資産全体の6割を超えると言われています。シニア層に偏在する金融資産を若年層に移転されることで、経済活動を活性化させることができる。

課税のような国民の反発を招く方法ではなく、インフレという預貯金中心のシニア層への「隠れ課税」によって解決しようとしている。そう考えると、一連の政策が用意周到に計画されていることがわかります。

それに対抗する方法は、いつも申し上げている通り「国と同じポジション」を取ることです。「お金を借りる力」のある人は、その能力を活用すべきです。

■ 「初めての人のための99%成功する不動産投資」、シリーズ累計30万部を超えた「初めての人のための資産運用ガイド」など、今までに出版された書籍の一覧はこちらから。

※内藤忍、及び株式会社資産デザイン研究所、株式会社資産デザイン・ソリューションズは、国内外の不動産、実物資産のご紹介、資産配分などの投資アドバイスは行いますが、金融商品の個別銘柄の勧誘・推奨などの投資助言行為は一切行っておりません。また、投資の最終判断はご自身の責任でお願いいたします。