先週報道された資産運用業界の大きなニュースは、みずほフィナンシャルグループと第一生命が傘下の資産運用部門を統合するというものです。野村アセットマネジメントを抜いて、国内最大級の資産運用グループが誕生することになります。

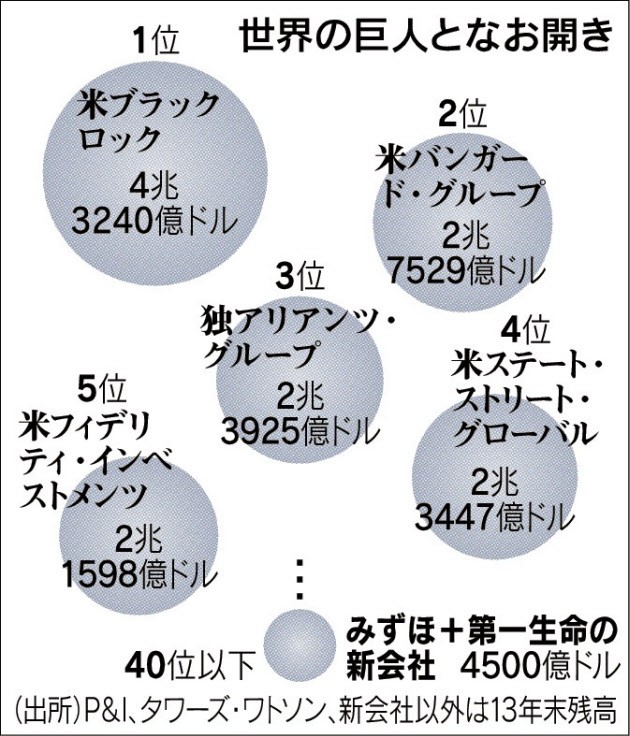

みずほ投信投資顧問、新光投信、みずほ信託銀行の運用部門、そしてみずほと第一生命が折半出資するDIAMアセットマネジメント。この資産運用会社3社とみずほ信託銀行の運用部門が一体化。投資信託や年金などを合わせて運用資産は約50兆円となりますが、日本経済新聞が作成した図でわかるように、グローバルに見ると、これでも40位以下というレベルです。トップを走るブラックロックの背中も見えません。

しかし、私が期待しているのは規模の追求ではなく、その過程で日本の運用会社に競争原理が働き、それが個人投資家のメリットとして還元されることです。特にインデックス運用を行うインデックスファンドやETFであれば、規模の経済が働きますから信託報酬と呼ばれる年間の管理コストが下がっていくことが期待できます。

一方で、アクティブ型のファンドは一般に規模が大きくなると機動的な運用がやりにくくなり、マーケットに存在する収益機会を見つけにくくなります。100億円のファンドなら10%の入れ替えは10億円の売買で良いですが、1000億円になれば100億円の入れ替えになり、自分自身の売買が自分のパフォーマンスに影響するような「井伏鱒二の山椒魚のような問題」が起こることもあり得ます。

今後の資産運用業界は、規模を追求して低コストのインデックス運用を主体にする会社と、小規模で適正な資産規模でインデックスを上回るリターンを追求するブティック型の運用会社に2極化していくと予想しています。

前者に関しては、既にその動きが出ています。例えば、確定拠出年金(DC)から一般販売された三井住友・DC全海外株式インデックスファンドは、まだ販売会社は少なく、純資産も4億円程度ですが、信託報酬が年間0.25%と従来の海外株式に投資する低コストインデックスファンドに比べても半分以下と圧倒的低コストになっています。先行して一気にコストを引き下げ、シェアを取りに行くという戦略だと考えられます。

資産運用業界でも、かつて吉野家・松屋・すき家の3社が激烈な競争を繰り広げた「牛丼戦争」のようなことが、これから始まるのです。

※毎週金曜日に配信している「資産デザイン研究所メール」。資産を守り増やすためのヒントから、具体的な投資のアイディア、そしてグルメな情報まで、無料でお届けします。メールマガジン登録会員数は、2015年9月17日に20,000人を超えました!