本日の日本経済新聞朝刊に、世界最大の政府系ファンド、ノルウェー政府年金基金が日本で始める不動産投資の概要がインタビュー記事で掲載されています(図も同記事より引用)。

東京のオフィスビルへの投資というと、今更な感じもしますが、投資金額は長期的に50億~80億ドル(6000億~9600億円)になる可能性があるということです。同基金は既に2011年から欧州で不動産投資を開始。ロンドンやパリ、ニューヨーク、ボストンなど欧米8都市でオフィスや物流施設に投資しており、その対象を広げるというのが今回の投資の位置づけだと言えます。

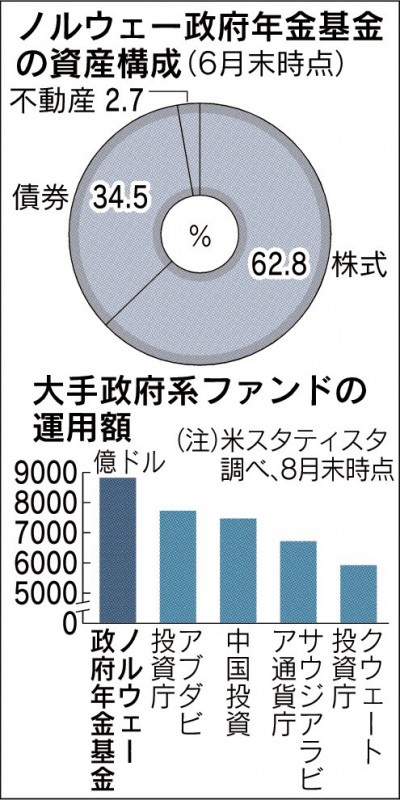

基金の資産配分を見ると、株式に大きく偏っていることがわかります。グローバルな株式運用でリスクの見返りに長期的にリターンを狙うのは年金基金のような長期資金では理にかなったアセットアロケーションと言えますが、安定性に欠けるという問題もあります。株式の場合、インデックス運用をしたとしても、リーマンショックのような混乱期には、一時的に資産の40%以上が失われる可能性があるからです。

現在2.7%の不動産の比率を将来的に5%までに引き上げる予定とされていますが、金融資産から不動産のような実物資産へのシフトが、巨大年金基金でも始まったということに大きな意味があると思ってます。

値上り益を目指す「キャピタルゲイン投資」から、定期的な安定収入を目指す「インカムゲイン投資」にシフトさせていく時、インカムゲイン投資の代表であった債券が利回りの低下で投資対象として考えにくくなっています。その代替として不動産に注目するのは自然な流れです。

もちろん不動産には債券とは異なるリスクがありますから、単純に代替できるわけではありませんが、収益性では無視できない投資対象になっているのです。

東京の不動産は数年前と比べて値上がりしてきていますが、諸外国と比較すれば、まだ割安と考えることもできます。また円安によって、その割安感がさらに強くなることも考えられます。

ノルウェー政府年金基金の今回の記事は、年金基金のような大規模な資産運用機関において、今までは代替投資という名の「刺身のツマ」扱いだった不動産の位置づけが変わりつつあることを示しています。

この動きはいずれ、個人投資家にも波及してくるはずです。金融資産と実物資産を組み合わせる「ハイブリッド投資」は、いずれ当たり前の投資法として認知されることになる。そんな期待を持ちました。

※毎週金曜日に配信している「資産デザイン研究所メール」。資産を守り増やすためのヒントから、具体的な投資のアイディア、そしてグルメな情報まで、無料でお届けします。メールマガジン登録会員数は、2015年9月17日に20,000人を超えました!