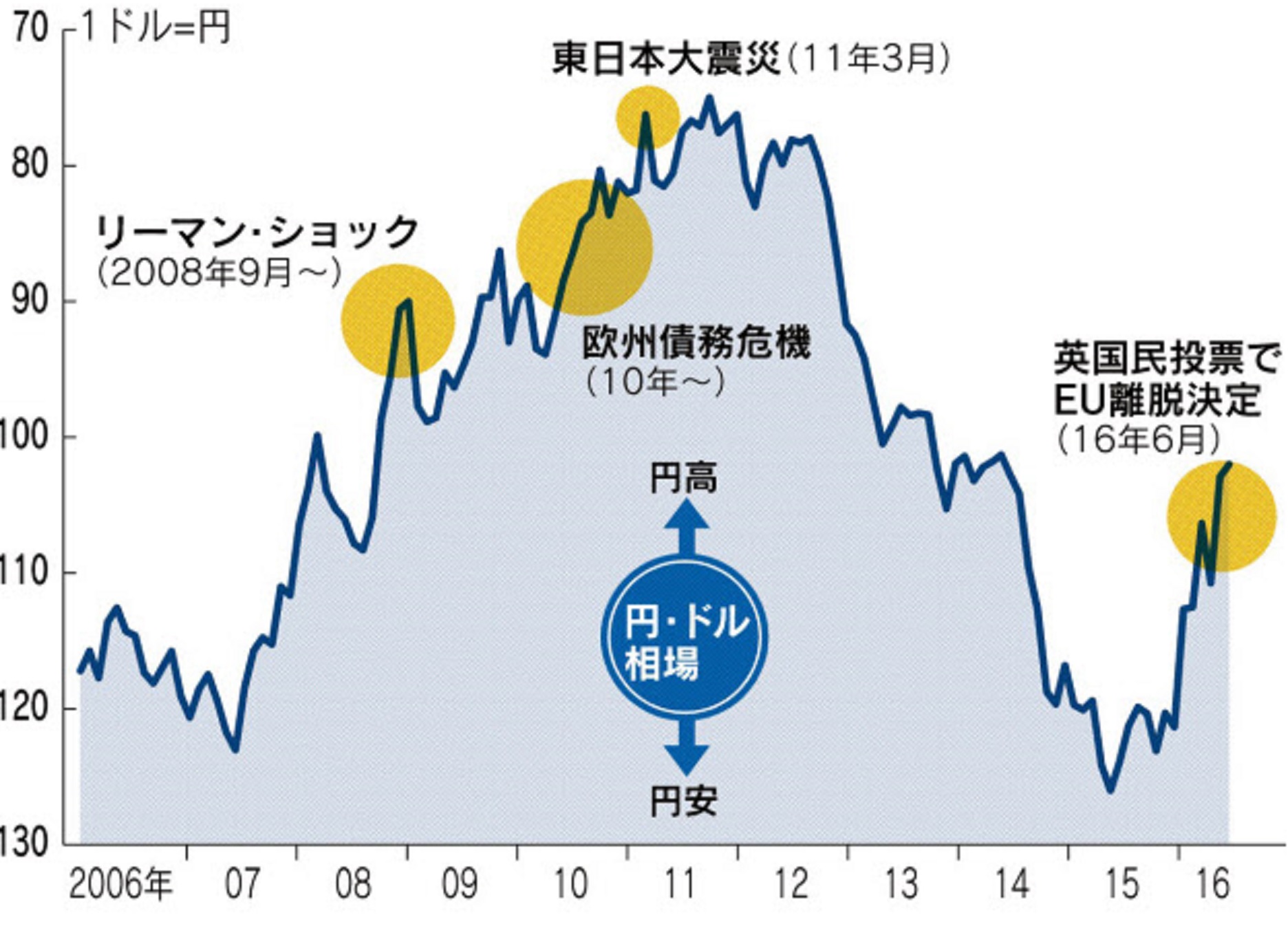

昨晩も米国の雇用統計発表後、ドル円は一時1米ドル=99円台に突入しました。なぜ、市場が混乱すると円高が発生するのかについて、7月6日に日本経済新聞に掲載された記事で、清水編集委員がわかりやすくまとめてくれました(図も同紙から)

円高のメカニズムは「デフレ」と「キャリートレード」の2つがキーワードになります。

日本は18年前からデフレが続いています。最近の動きを見ても、日銀の金融政策に関わらず、原油安や国内消費の伸び悩みによって、デフレ傾向が収まる気配はありません。モノやサービスの価格が下がるということは、通貨の価値が相対的に上がることになります。インフレの国の通貨は安くなり、デフレの国の通貨は強くなります。日本の物価の動向によっては、今後さらに円が強くなる可能性があると言えます。

もう1つの「キャリートレード」とは金利の安い通貨を借りて、金利の高い通貨で運用する取引のことを指します。日本は低金利政策を長年続けてきましたが、今年の2月からは更に踏み込んでマイナス金利政策を導入しました。今や10年国債の金利がマイナス0.3%となっており、先進国でも最低レベルです。

リスクを取ることに積極的な投資家が多くなる「リスクオン」の局面では、低金利である円を売って、高金利通貨を買う取引が活発になります。FXでも、南アフリカランドのような高金利通貨の買いポジションが増えるのと同じです。

ところが市場が混乱して投資家が「リスクオフ」に転じると、このキャリートレードによる買いポジションが逆方向に手じまいされます。売られていた円が買い戻されるので、急激な円高になるという訳です。また、日本が保有する対外純資産は2015年末で339兆円あり、市場の混乱時にはこの外貨建て資産が国内に戻るという思惑も円高に拍車をかけることになります。

円高がこれからさらに進むのか、それともそろそろ打ち止めになるのかは、日本国内の物価と金利がカギを握ることがわかります。物価が上昇しないで、低金利が続けば、円高の要因が消えず、有事の円高という状況が続くことになるからです。

ただし、為替は複雑な要因によって決まるもので、2つの要因だけで単純化することは危険です。

予想をするのではなく、円高・円安どちらになっても困らないように、アセットアロケーションから資産運用を考える。資産運用の基本は、マーケット環境が変わっても変わることはありません。

※毎週金曜日に配信している「資産デザイン研究所メール」。資産を守り増やすためのヒントから、具体的な投資のアイディア、そしてグルメな情報まで、メールアドレスを登録するだけで無料でお届けします。

※内藤忍、及び株式会社資産デザイン研究所をはじめとする関連会社は、資産配分などの投資アドバイスは行いますが、金融商品の個別銘柄の勧誘・推奨などの投資助言行為は一切行っておりません。また投資の最終判断はご自身でお願いいたします。