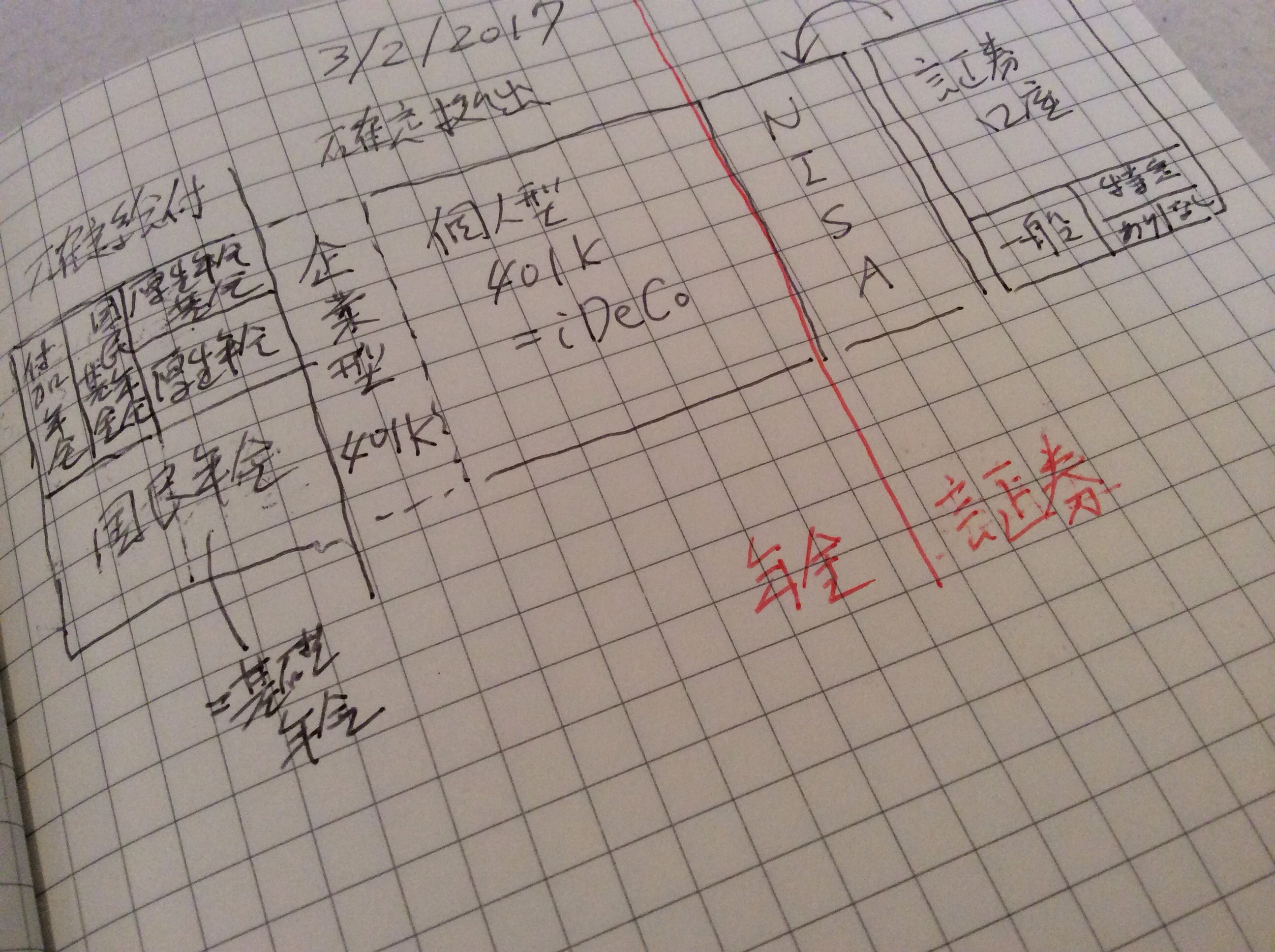

金融商品を使った資産運用に関する本を執筆しています。頭の整理のために一般の証券口座だけではなく、NISAや個人型確定拠出年金、さらに確定給付年金についても視野に入れた見取り図を描いてみると(写真)、無計画に増改築を繰り返した温泉旅館のようになっていることがわかります。

金融資産として保有可能なものを書き出すと、国民年金から、厚生年金、そして確定拠出年金、NISA(少額投資非課税制度)、証券口座と多様な制度が複雑に入り組んでいます。

ややこしいのが、今話題の個人型確定拠出年金(iDeCo=イデコ)を始める際に、積み立ての上限金額が、確定給付年金や企業型確定拠出年金の積み立て状況によって変わってくることです。つまり、現状の自分の年金の現状を把握していないと、積み立てできる金額がわからないのでアクションできないのです。

しかし、確認しようとすると国民年金は年金機構、国民年金基金は国民年金基金連合会、厚生年金基金は各基金と窓口がバラバラ。用語も似たようなものが多く、混乱してしまうのです。例えば、厚生年金と厚生年金基金、あるいは国民年金と国民年金基金の違いがわかる人がどれぐらいいるでしょうか。私自身も年金制度の専門家ではないので、何度も調べながら執筆を進めています。

結論から言えば、自分で資産運用を行うための「箱」としては、個人型確定拠出年金(iDeCo=イデコ)、少額投資非課税制度(NISA=ニーサ)、通常証券口座の3つがあり、老後資金としてはこの順番で資金を配分して、毎月の積み立てを進めていくべきです。

個人型確定拠出年金には税制上の大きなメリットがあります。ただし原則60歳まで引き出すことができません。NISAは年間の積み立て上限が120万円(毎月10万円)限定されており、5年経ったら引き出すか、売却か、ロールオーバーかの選択になります。こちらも税制上の特典があります。通常証券口座には、運用期間などの制約はありませんが、税制上のメリットもありません。

資産運用はアセットアロケーションが大切なのは事実ですが、その前段階として、どの制度でどのくらいの資金を運用するかを決めなければなりません。その上で、それぞれの箱の中で行う運用を合算してアセットアロケーションを考えていくことになります。

日本の年金制度をはじめとする資産運用の仕組みは、わざとわかりにくくしているのではないかと勘ぐりたいくらい複雑でわかりにくいものです。全体を俯瞰(ふかん)するような図解を使って、スッキリ理解できる本を書いてみたいと思っています。

■ 毎週金曜日に配信している無料メルマガ「資産デザイン研究所メール」。メールアドレスを登録するだけで、お金を増やすためのとっておきのヒントをお届けします。

■ 資産デザイン研究所のセミナーやイベントの最新情報はセミナー最新情報でご案内しています。

※内藤忍、及び株式会社資産デザイン研究所をはじめとする関連会社は、国内外の不動産、実物資産のご紹介、資産配分などの投資アドバイスは行いますが、金融商品の個別銘柄の勧誘・推奨などの投資助言行為は一切行っておりません。また投資の最終判断はご自身の責任でお願いいたします。